マネーマーケット

アルパカファイナンスの最初のバージョンでは、レンディングプールの資産は、レバレッジ・イールドファーミング内での利用に限定されています。AF2.0では、レンディングプールの汎用性と収益の可能性を拡大し、資本効率と資本の利用サービスを大幅に改善します。

その最初の例として、AF2.0は過剰担保型レンディングをサポートし、VenusやCompoundといった他のレンディングプラットフォームと同様に、借りた資金を外部に使用する可能性があります。これは、多くのユーザーから要望のあったユースケースであり、貸し手はレンディングプールに預け入れた資金を担保に借り入れができるようになることを意味します。

AF2.0コントラクトはまた、レンディングプールの流動性を、過剰担保型レンディングやLYF(レバレッジ・イールドファーミング)の他にも、外部のホワイトリストされたサービスに利用できるようにします。これは、貸し手にさらなる収益と資本効率をもたらし、それに続いてxALPACAにも収益をもたらすことができる取り組みでしょう。これには、現在未発表の商品タイプやプロトコル間のパートナーシップも含まれる可能性があります。結論として、このアップグレードによりアルパカプラットフォームはよりコンポーザブルになります。

では、新しいマネーマーケットの主な特徴を説明しましょう。

1️. 資産階層によるリスク管理

すべての資産は貸し借りが可能です。しかし、リスクをより軽減するために、各資産は個々のリスクプロファイルに基づき、制限の異なる3つの階層(tier)に分類されます。

コラテラル・ティア(Collateral tier:担保にできる資産):他の資産を借りるための担保として使用することができる階層。他の資産と一緒に借りる(クロス借り入れ)ことができます(いくつかのサブアカウントから成る1つのポジショングループで)。この階層は、最も安全な「ブルーチップ」暗号資産に確保されています。

クロス・ティア(Cross tier:クロス借り入れできる資産):他の資産を借りるための担保にはできません。他の資産と一緒に借りることはできます(1つのサブアカウントで複数の借り入れ資産を持つ)。

単独ティア(Isolation tier:クロス借り入れできない資産):他の資産を借りるための担保にはできません。他の資産を借りない分離されたポジションでのみ借りることができます。

※すべての階層におけるポジションは、複数の担保資産を持つことができます。

この構造により、我々のプラットフォーム内のあらゆる資産を安全にパーミッションレスで上場(Isolation tierのみ)することが可能となり、アルパカレンディングの成長の無限の可能性を生み出します。ユーザーは多くのアルトコインを借りることができ、ショーターのパラダイスを作り出すことができます。

同時に、このモデルはユーザーと預金者の安全性を保ちます(Isolation tierとCross tierの資産は担保として使用することができないため)。

2️. フレキシブルな借り入れ金利モデル

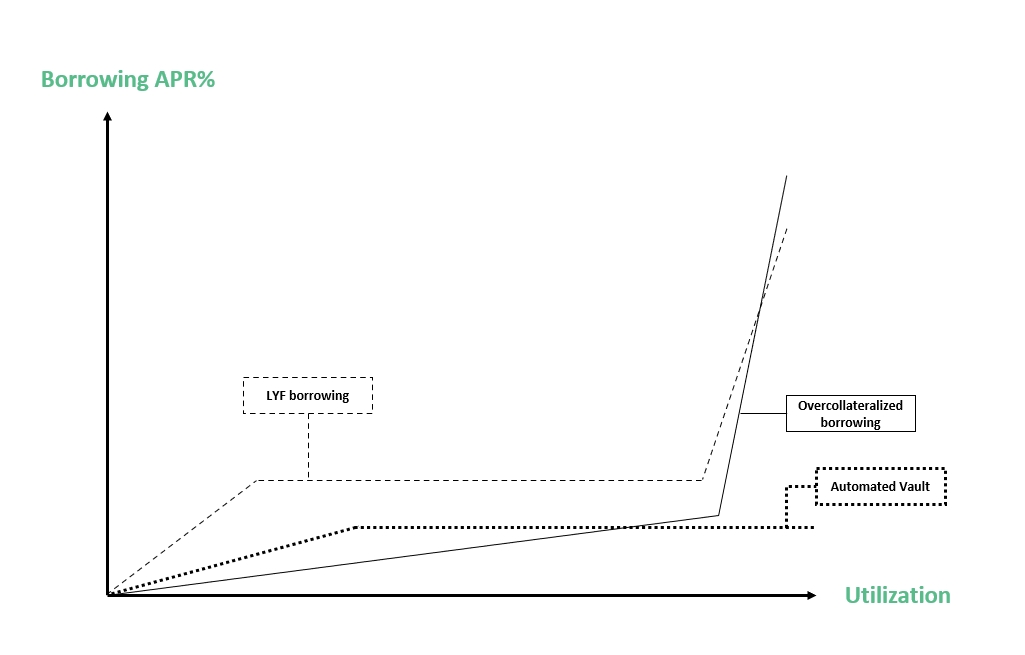

現在のアルパカファイナンスの実装では、プロトコルは1つの資産につき1つの借入金利モデルのみに制限されています。この制限により、LYFプールごとに異なる金利を実装するなど、きめ細かな金利調整を行うことができませんでした。AF2.0では、資産やユースケースごとに独立した金利モデルをカスタマイズできるようになり、あらゆるプールや商品を実行可能かつ収益性の高いものにするための条件をカスタマイズできるようになる予定です。

これは、同じ商品内の個々のプールに対して細かいレベルで当てはまります。例えば、ステーブルコイン-ステーブルコインプールのようなボラティリティの低いプール(APYが借入金利より高かった過去にはTVLが非常に高かったが、現在はAPYに対して借入金利が高すぎるためTVLが低い)には、より安い借入金利を提供することができるようになるのです。

また、各シナリオや商品によりフィットするよう、カスタマイズしたレートを提供することも可能になります。例えば、BNB向けの過剰担保借入の金利モデルと、BNB向けのLYF借入の金利モデルを別々に設定することが可能です。また、AV向けの借入は、全く別のモデルを用意することができます。

要約すると、この柔軟性により、各プールや商品の特定のリスク、需要、望ましい行動に基づいて、借入金利をより適切に価格設定することができるようになります。これにより、すべての参加者にとってシステム全体がより効率的になり、簡単な調整ですべての利用者に新しい収益機会を数多く生み出すことができます。また、各商品の利用率を最大化するための最適な条件が整い、その結果、より高い収益がアルパカのガバナンス預金者にもたらされることになります。

3️. リスク調整された供給/借入余力

AF2.0では、セーフティバッファーと担保係数の計算において、資産固有のリスクを考慮し、貸し手と資産保有者のリスクをさらに最小化するために、2面的なアプローチを採用します。このアプローチでは、各資産は2つの値を持つことになります。借入係数と担保係数です。その結果、プロトコルは2つの計算を使用してポジションの健全性をよりよく計ることができるようになります。

リスク調整後の負債価値:借り手の負債価値(借入額)は、借入係数で定義された特定の借入資産のリスクプロファイルに基づき、上方修正することができます。

リスク調整された担保価値:借り手の担保価値は、担保係数で定義された特定の担保資産のリスクプロファイルに基づいて、減額することができます。

なお、リスク調整値を計算するための係数は理由なく変更されることはありません。資産のリスクプロファイルが変化した場合、借入係数と担保係数はガバナンスによって随時調整することができますが、係数はスマートコントラクトで定義された変数になります。これらはドキュメントで常に公開され、ほぼ一定に保たれることが期待されます。

このアプローチにより、AF2.0は下降と上昇の両方の価格変動による資産固有のリスクを考慮することができるため、プロトコルの安全性が向上します。これらのリスクは、資産固有の担保係数(複利の場合と同様)と借入係数に内包されています。最終的に、このアプローチはすべてのポジションの清算基準値が、そのポジションに関連する資産の特定のリスクプロファイルに合わせて調整されることを意味します。

例:

アリスは1,000ドル相当のUSDCを持っており、BNBを借りたいと考えています。彼女はいくら借りることができますか?

USDCの担保係数が0.9で、BNBの借入係数が0.7の場合、ユーザーは最大$1,000 * 0.9 * 0.7 = $630相当のBNBを借り入れることができます。このレベルの借入では、彼らの担保のリスク調整後の価値は$1,000 * 0.9 = $900、負債のリスク調整後の価値は$630 / 0.7 = $900です。BNBの価格が上昇すると負債のリスク調整後価値も900ドル超に上昇し、そのポジションは清算の対象となります。清算を可能にするバッファは、$1,000 - $630 = $370 です。

4️. 負債比率の繰延べチェック

私たちは、スマートコントラクトでマネーマーケットが実行される方法の典型的なアーキテクチャのバリエーションを設計しました。この改善により、ユーザーはより柔軟なユースケースを実現し、ポジションにカスタマイズされたエクスポージャを作成し、高度な戦略を利用することができます。今回のアップデートは、スマートコントラクトの一見目立たない部分である負債比率のチェックに関するものですが、ユーザーにとって強力な機能をもたらすものです。

そのしくみは次のとおりです。通常、アカウントの負債比率は担保不足で失敗する可能性のある操作を1つでも実行した直後にチェックされ、失敗した場合は取引が差し戻されます。このような操作には、借り入れ、担保の引き出し、ポジションの決済などがあります。

一方、AF2.0のコントラクトは、負債比率のチェックを延期するようにしています。つまり、複数のオペレーションを実行した後、一連の取引の最後で負債比率を一度チェックします。

この小さな変更で何が実現するのでしょうか。見た目よりもずっと多くのことが実現できます。例を挙げて説明しましょう。

負債比率のチェックを延期しない場合、ユーザーは融資を受ける前にまず担保を預けなければなりません。一方、負債比率のチェックが延期された場合、ユーザーは負債比率のチェックの前にさまざまな操作を行うことができます。例えば、ETHを借りて、それを全部USDCに売って(ETHのショート)、USDCを担保としてマネーマーケットに供給して、BTCを借りて、それをレンディング(BTCロング)に預けて利息を得ることもできます(これは、ETHがBTCに対して下がることに賭けたヘッジショートのようなものです)。この戦略例では3つのアセットが使われていますが、制限はありません。

あるいは反対の戦略として、BTCを借りてETHに売り(BTCのショート)、ETHを使って利息を得る3倍のLYFポジションを開くこともできます(レバレッジをかけたETHのロング)。

これらは、多くの可能性のある例のうちの2つに過ぎません。

まとめると、この機能により複雑な戦略を1つの取引でマネーマーケットコントラクトとやり取りすることが可能になり、ガス代の節約、より良いUXの作成、そして、ここでは氷山の一角にしか触れていない新しい強力なユースケースを生みだすことができるのです。

5️. 設定可能な清算方法

AF2.0では、担保資産ごとに異なる清算方法を設定することができるようになる予定です。まず、ポジションの負債比率(リスク)に応じて、2つのレイヤーの清算方式を採用する予定です。

レイヤー1:一定の割引率でクローズファクターによる緩やかな買戻し

買い戻し(元記事/コミュニティメンバーによる日本語記事)は、一般的な清算よりも安価にポジションを決済する方法であり、これまで自動化ヴォールトで有効に活用されてきました。AF2.0では、最初のレイヤーに買戻しを組み込む予定です。

買い戻しにはインセンティブがあり、借り手の担保を何%かの割引で清算人に提供します。この割引は5%から始まり、負債比率が高くなるにつれて10%まで拡大します。

(最終的な割引額の80%は、ALPACAの買い戻しとバーンに使われることにご注意ください。また、プロトコルの収益の半分までがALPACAトークンのガバナンスに使われ、LYFのポジションをカバーする保険プランのバックストップとして機能するため、下降市場でもプラットフォームが脆弱にならないようにするためです)

また、「Close Factor(クローズ率)」と呼ばれるパラメータによって、清算人が一度の取引で返済できる債務ポジションの割合が決定されます。つまり、健全な状態に戻すためにポジションの一部だけが清算されることになります。これを私たちは「緩やかな清算」、この場合は「緩やかな買い戻し」と呼んでいますが、これは借り手の清算コストを下げるためのプロセスなのです。

買戻しはポジションホルダーにとって最も安価なオプションであるため、清算が可能になった時点でこの買戻しレイヤーが最初に起動することができます。このレイヤーが起動しない場合、バックアップレイヤーを以下に説明します。

レイヤー2:DEXで売る

アカウントの負債比率がより高い負債しきい値を超えた場合(そして買戻し業者が介入していない場合)、負債を返済するために誰でもDEXでポジションの担保を売却し、その収益の一定割合を受け取ることができるバックアップ機能があります。これは、現在の清算方法が現在どのように機能しているかに似ています。これらのレイヤーの正確なパラメータは、今後公表します。

Last updated

Was this helpful?