🧮ヘッジのメカニズム

概要

ある資産に対して求められている資産のリスクレベル(例えば、マーケットニュートラル・ヴォールトでは変動幅ゼロ)を維持するために、ヴォールトは、その資産価格が変動する際に定期的にポジショ ンをリバランスする必要があります。リバランスのための取引が発生するたびに、①DEX でのスワップ時に発生する取引手数料とプライスインパクト、②インパーマネントロス(IL)の影響を受けます。このリバランスにかかる2つの費用は、自動化ヴォールト(AV)を運用する上での大きなコストとなります。

リバランスの目標は、資産価格の変動による自動化ヴォールトの変動幅をゼロに近づけることです(ヘッジ)。リバランスをいつ、どのように行うかを決定するためのインテリジェンス・ファクターがあり、長期的な収益性を高めるように機能しています。

ヘッジの方法は?

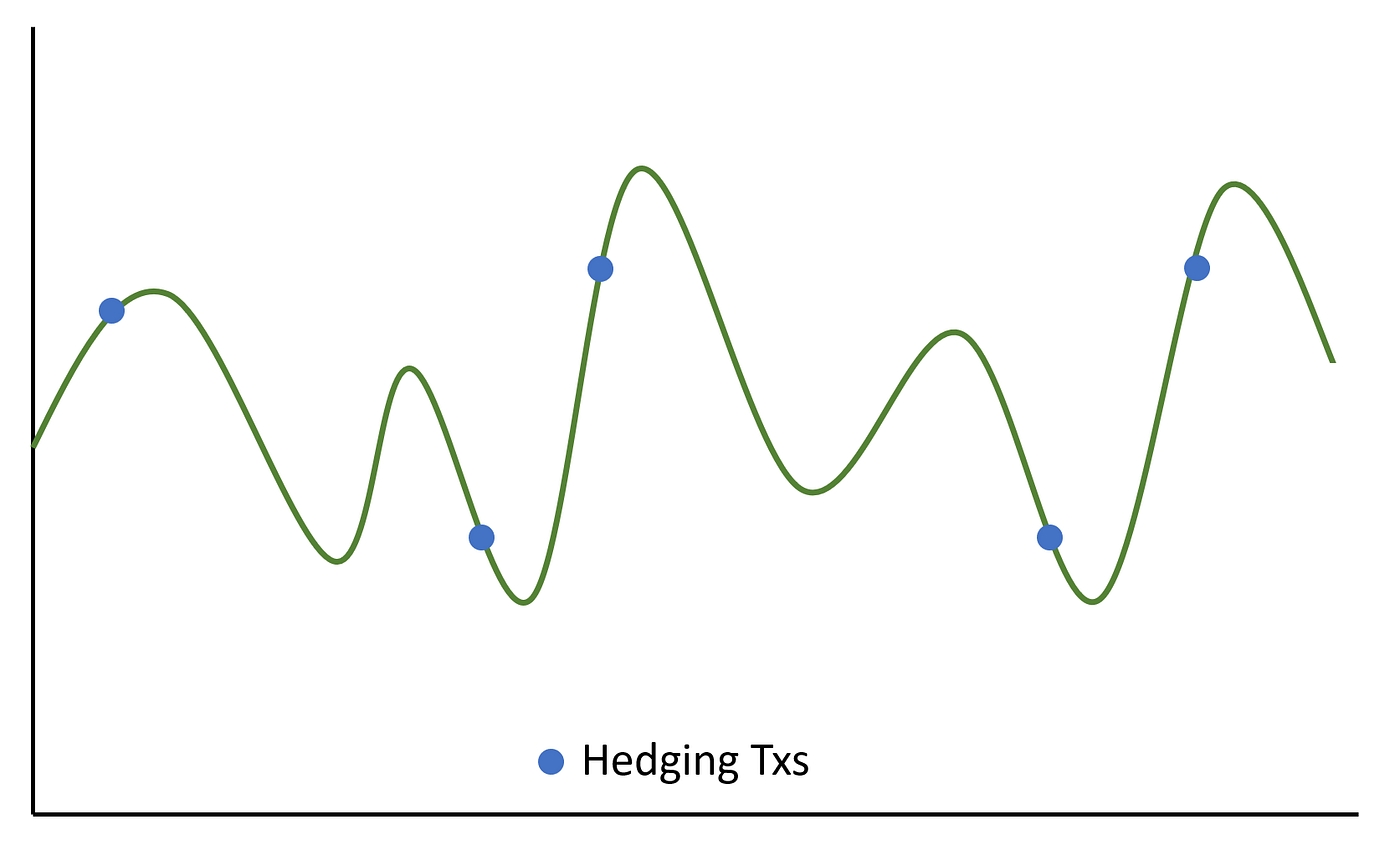

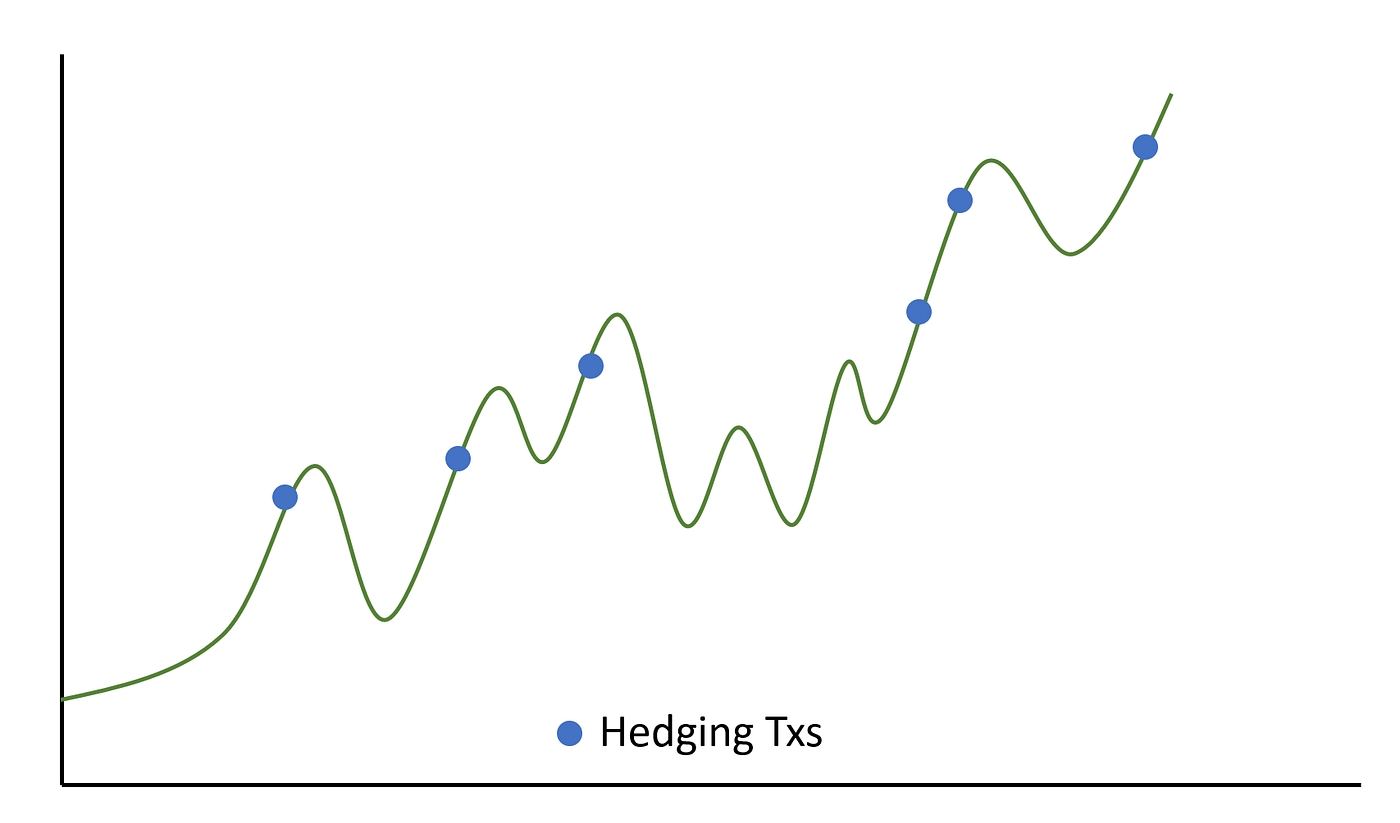

市場の状況に応じて、AVに最も高いリターンの可能性をもたらす最適なヘッジ戦略があります。例えば、市場が変動しているが価格がレンジ内にある場合、最適な戦略はリバランスの実行を控えることです。一方、市場が一方向に傾いている場合、最適な行動は価格の動きに合わせて徐々にリバランスを実行することです。実行するのが遅れるとILが高くなり、損失が発生します。

現在のリバランスシステムは、過去の価格や様々な経済要因など多くのデータを活用し、現在どのような相場体制にあるのか(トレンドなのかレンジなのか、反転するのか)を高い確率で判断できるようなシグナルを作成しています。この情報をもとに、ヘッジアルゴリズムはその時々の最適な行動(=「オペレーティングモード」)を調整することになります。また、各モードに個別のコードベースがあるわけではなく、同じコードベースでもパラメータの「計算式」が若干異なり、それによって各モードの動作が変化することも強調したいです。

また、市場操作者が正確な実行ルールをリバースエンジニアリングするのを防ぐために、確率論的な実行方法を採用しています。そのため、外部から見ると、トランザクションのタイミングが決定論的でないように見えるかもしれません。多くのアルパカは細かいことが好きなので、このしくみについてもう少し掘り下げてみよう。

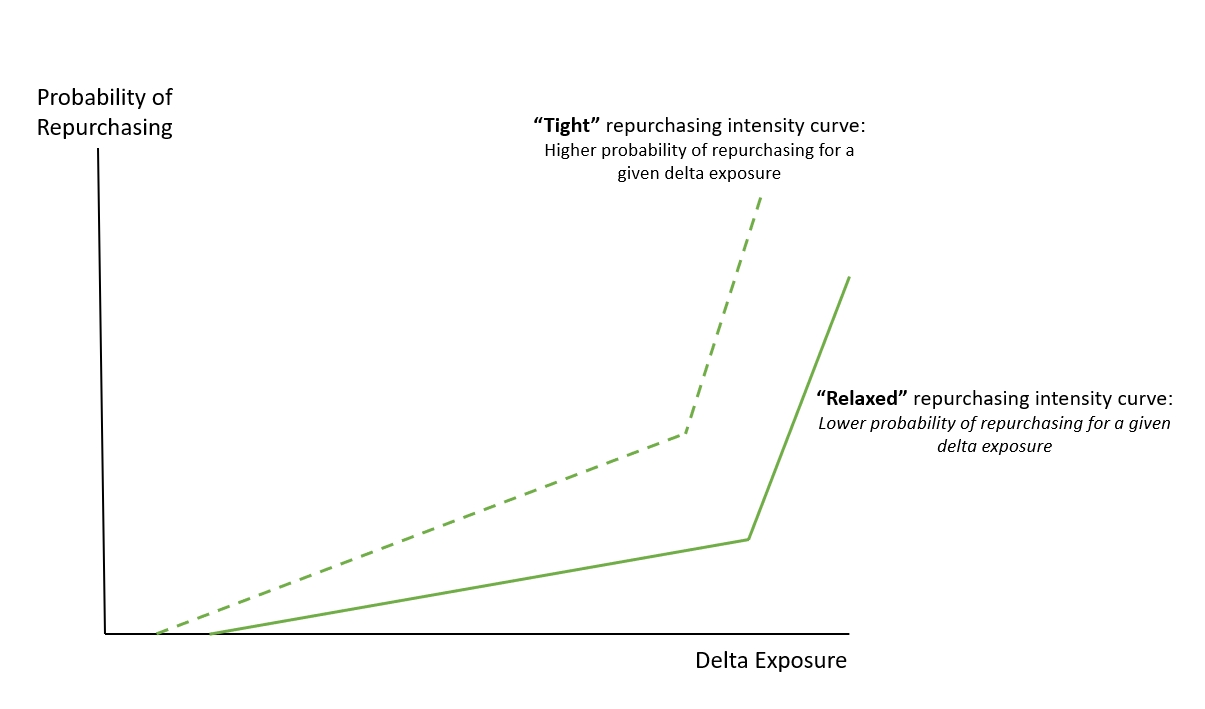

まず、買い戻しインテンシティ・カーブという概念を紹介します。これは、リバランスが実行される確率を、保管場所のデルタ・エクスポージャーの関数として定義したものです。この曲線は下図のようなものです。

この曲線の形状は、私たちの借入金利曲線と非常によく似ていることにお気づきでしょう(X軸を稼働率、Y軸を借入金利に置き換えると)、その通りです!両者は、概念的には同じような結果を得ようとしています。概念的なレベルでは、両者は似たような結果を達成しようとしているのです。

変動幅が低い場合(ヴォールトはかなりバランスが取れている)、リバランスにあまり興味がないため、低い確率を割り当てます。実際、あるデルタエクスポージャー以下ではわずかな価格変動を考慮してリバランスの確率をゼロにし、リバランスが起こらないようにします。

変動幅が大きくなると、リバランスが起こる確率も大きくなります(これは、借入金利曲線のスロープ1領域に類似しています)。

ある"しきい値"を超えると、リバランスが起こることがより重要になるため、確率の傾きはより急になって、リバランスが起こることを保証するために1に近づく(これは借入金利曲線の傾き3の領域に類似している)。

借入金利曲線を調整してレンディングプールを最適な状態にするのと同様に、買い戻しインテンシティ曲線の係数/パラメータを調整して、市場の状況に最適なリバランスをより「緩和」または「緊縮」させることができます。

上記の方法で、ブロック毎(3秒毎)にリバランスを行うかどうかをProbabilityなどのパラメータで評価します。

次のセクションでは、リバランスの様々な動作モードについて詳しく解説します。現在のAVの動作モードについては、こちらのテレグラムチャンネルで最新情報を入手することができます。

動作モード1:ノーマル運用

通常モードでは、アルゴリズムはどちらの方向にも価格の勢いを期待しません。

この状態では、価格は一定の範囲内でのみ動くことが許されています。リバランスはそれを越えて動いた場合のみ行われます。

動作モード2:密にヘッジを行う

このモードでは、AVは密なヘッジを行います。(わずかな値動きでリバランスを実行します)

このモードは、価格の動きが予想されるが、その方向が不明な場合に有効です。つまり、リバランスはどちらの方向の価格の動きにも起こるということです。

密接にヘッジすることにより、ヴォールトの変動幅はゼロに近く保たれ、今後の値動きに対して先入観を持つことはありません。

動作モード3:ヘッジの傾向

このモードでは、アルゴリズムが特定の方向に価格が動く可能性が高いと判断します。

モード2と同様に値動きを細かくヘッジします。しかし、ヘッジは価格がその方向に動くことを想定して、一方向にのみ行われます。

復帰を予期するため、他の方向への動きはヘッジされません。

動作モード4:ガード付き(アルパカガードに準じる)

このモードでは、大きな値動きが起こっている/起こったが、ヘッジアルゴリズムのシグナルに基づき平均回帰が予想されるため、買い戻しを控えるというものです。

ここ数ヶ月、BNB価格が$400まで急騰した時や、その後BNB価格が急落した時など、このモードが何度か作動しています。これは簡単に言うと、「価格が元に戻るという確率が高いからリバランスを控える」ということです。このようなアプローチにより、価格が平均値に戻った後ヴォールトが非常に利益を上げるという結果になりました。

つまり、この運用モードではAVが積極的にリバランスを実行していないように見えますが、実はシステムが意図的に取引を控えていたのです。

今後は、ボラティリティを最小化する目的でリバランスがより緩やかに行われるようにパラメータを微調整しますので、FTX後の時間枠と比較してVaultのパフォーマンスがより滑らかになることが期待できます。

セーフティ・ガードレール

AVv3はモジュール設計であり、ヴォールトの管理者により自由な運用を提供します。スマートコントラクトの役割は、戦略の実行を促進するコンテナとして機能し、管理者の行動が許容可能なリスクパラメータとガードレールの範囲内に収まっているかをチェックすることです。以下にガードレールを列挙します:

ネット・エクスポージャーの許容範囲:

説明:スマートコントラクトは、ヴォールトのネットエクスポージャーを、管理者のアクションの前と後でチェックし、ヴォールトのネットエクスポージャーを悪化させるようなヘッジ取引を許可しません。例えば、マーケットニュートラル・ヴォールトはBNBのエクスポージャーを0に誘導します。現在のエクスポージャーがBNBを少しロングしている場合、管理者はBNBのエクスポージャーを増加させるようなヘッジ取引を行うことは許されません。

値: 0%

注:このチェックは、ヴォールトの管理者がヴォールトのレバレッジを増加させる "borrow more" トランザクションには適用されません。

スワップのプライスインパクトの許容範囲:

説明:スワップ取引(ヘッジ取引など)にプライスインパクトの許容範囲を設定します。スワップ取引に設定したパーセンテージ以上のプライスインパクトがある場合、その取引は差し戻されます。

値:1.0%

最大レバレッジ:

説明:通常の運用では2~3倍のレバレッジを想定しています。ヴォールトにはレバレッジの上限を設定し、それを超えると管理者はさらに資産を借り入れることができなくなります。レバレッジの最大値に達した場合、ポジションの10%を決済し、資産価値の10%を借入金の返済に充てるデレバレッジ取引を実行します。この10%という値は、金庫に「穏やかな」影響を与えるために設定したものですが、市場が不利な方向に動き続ける場合には複数回実行できることにご留意ください。

値:6倍

エクイティ変動の許容範囲:

説明:エクイティ変動の許容範囲は、管理者が行う取引が安全であることを最終的にチェックする役割を果たします。取引前と取引直後のエクイティの変化率をチェックし、損失率が高すぎる場合は取引を元に戻します。

値:0.25%

最大エクスポージャー:

説明:このガードレールは、各ヴォールトの現在のエクスポージャーを、そのヴォールトのターゲット・エクスポージャーと照らし合わせてモニターし調整します。例えば、BNB セービングヴォールトの目標エクスポージャーは 1倍ロング-BNB です。BTCB セービングヴォールトのターゲットエクスポージャーは1倍ロング-BTCBであり、マーケットニュートラルヴォールトのターゲットエクスポージャーは1倍ロング-ステーブルコインです。したがって、1倍ロング-BNBヴォールトが4倍ロング-BNB(目標から+3倍)または2倍ショート-BNB(目標から-3倍)を超えた場合、ガードレールにぶつかり、エクスポージャーの10%を削減します。

値:±3

Last updated

Was this helpful?