استراتژی 4: افزایش سود رمزارز در بازار گاوی

https://youtu.be/saYHYIzIw94

چند برابر کردن سود کریپتو در یک بازار گاوی را می توان با افزایش پوزیشن های خرید به بهترین نحو انجام داد. در مقاله زیر، نشان خواهیم داد که کشت سود اهرم دار سودآور می تواند در چنین زمینه ای قرار گیرد.با این حال، به منظور درک نقاط قوت کشت سود اهرم دار برای این هدف، اجازه دهید ابتدا استراتژی مفهوم مرتبط با آن، یعنی معامله اهرم دار را بررسی کنیم

چند برابر کردن سود کریپتو در یک بازار گاوی را می توان با افزایش پوزیشن های خرید به بهترین نحو انجام داد. در مقاله زیر، نشان خواهیم داد که کشت سود اهرم دار سودآور می تواند در چنین زمینه ای قرار گیرد.با این حال، به منظور درک نقاط قوت کشت سود اهرم دار برای این هدف، اجازه دهید ابتدا استراتژی مفهوم مرتبط با آن، یعنی معامله اهرم دار را بررسی کنیم

مزایای کشت سود اهرم دار نسبت به استراتژی های معامله اهرم دار رایج

وقتی معامله گران نسبت به دارایی صعودی خود با اطمینان عمل می کنند، اغلب از اهرم برای افزایش سود خود استفاده می کنند. به عنوان مثال، با معامله وثیقه، معامله گران سهام می توانند برای خرید سهام بیشتر با استفاده از سهام موجود خود به عنوان وثیقه، پول قرض کنند.به همین منوال، معامله گران کریپتو می توانند قراردادهای دائمی (معروف به Perps) را در CEX(صرافی های متمرکز) خریداری کنند، که معاملات شان را ترقی می دهد و از دارایی های کریپتو به عنوان وثیقه استفاده می کنند.

با این حال، هنگام خرید Perp، هم Perp و همینطور دارایی کریپتوی مورد استفاده برای وثیقه نمی توانند از CEX خارج شوند.این بدان معناست که معاملهگران اهرمی فرصتهای کشت سودآور در این داراییها، که در همه جا توسط انبوهی از DEXs و پروتکلهای وام دهی در DeFi ارائه میشوند را از دست میدهند (30 تا 100٪ APY ها فوق العاده نیستند). علاوه بر این، معامله گران اهرمی باید بهره وام را بپردازند، بنابراین در زمانی که معامله شان فعال است، ضرر می کنند.

با این حال، با کشت سود اهرم دار (LYF)، معاملهگران میتوانند دارایی را افزایش دهند و سودهای فارمینگ را از سهام و داراییهای قرض گرفته شده به دست آورند، که این امر سرمایه LYF را بسیار کارآمدتر از تجارت اهرمی میکند.LYF مشابه فارمینگ استاندارد جفت نقدینگی در DEX است، اما شما میتوانید برای افزایش اندازه و سود های بعدی معامله کشت تان، توکنها را قرض بگیرید.

به عنوان یک مثال بارز در Alpaca Finance، کاربر می تواند 10000 دلار اتریوم واریز کند، 20000 دلار ( سه برابر اهرم) وام بگیرد و معامله ای متشکل از 15000 دلار در ETH و 15000 دلار در USDT ایجاد کند - همگی با یک کلیک انجام میشود.( آلپاکا به طور خودکار توکن ها را برای ایجاد یک جفت فارمینگ 50:50 تعویض می کند. در این مثال، USDT به ارزش 5000 دلار با ETH مبادله شد.) اکنون کاربر 1.5 برابر اتریوم اهرمی دارد، زیرا کاربر اکنون دارای 15000 دلار ETH در مقایسه با معامله اولیه 10000 دلاری ETH است.

کاربر علاوه بر داشتن پوزیشن Long اهرم دار 1.5 برابری در اتریوم، 42% APY از دارایی شناور(equity) 10000 دلاری خود بدست می آورد، در نتیجه کسب سود فارمینگ بیشتر در یک معامله 3 برابری اندازه دارایی شناور خود به دست خواهد آورد. بنابراین، اگر ETH افزایش یابد، کاربر نه تنها سود چند برابری در ETH کسب می کند، بلکه سود کشت نیز چند برابر می شود.

علاوه بر این، در مقایسه با Perps که دارای بهره وام سالانه 20 تا 100 درصد از APR است، بهره وام در کشت سود اهرم دار معمولاً بسیار کمتر و در حدود 10 تا 20 درصد از APR است.

این مزایا سبب میشوند که کشت سود اهرم دار به ابزاری قدرتمند و اغلب برتر برای معاملات اهرمی به منظور چند برابر کردن سودتان در بازار گاوی تبدیل شود.

برخی از اصول کشت سود اهرم دار:

اگر از قبل با کشت سود اهرم دار و نحوه کارکرد Long و short در آلپاکا آشنا هستید، میتوانید این بخش را نادیده بگیرید.

قبل از اینکه نحوه ایجاد معاملات خرید اهرمی با استفاده از ابزارهای LYF آلپاکا را شرح دهیم، بسیار مهم است که بدانید هنگام انجام یک معامله فعال LYF کدام دارایی کریپتویتان در short و long عرضه میشود. (توجه: اگر نمی دانید پیش فروش سهام چیست، لطفا این مقاله را مطالعه کنید.)

خوشبختانه، محاسبه عرضه ی کریپتوهای اولیه تان آسان است: شما در پوزیشن فارمینگ خود از توکن های long استفاده میکنید و با توکن هایی که قرض میگیرید short میکنید .عرضه ی خالص شما ارزش خالص این دو میباشد.

هنگامی که معامله ی فعالی را در Alpaca ایجاد می کنید، در داشبورد معامله هایتان(portfolio) در صفحه فارم، می توانید ارزش بدهی خود را مشاهده کنید، که ارزش چیزی است که قرض گرفته اید.

![]()

ارزش بدهی در اینجا 3.13 BNB است.

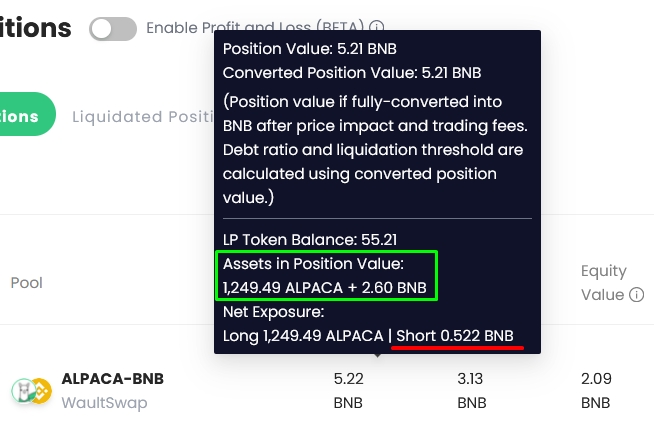

اگر ماوس را روی Position Value نگه دارید، میتوانید ارزش داراییهای موجود در پوزیشن تان و همچنین آنهایی را که عرضه کرده اید به تفکیک مشاهده کنید.

ارزش بدهی در اینجا 3.13 BNB است.

اگر ماوس را روی Position Value نگه دارید، میتوانید ارزش داراییهای موجود در پوزیشن تان و همچنین آنهایی را که عرضه کرده اید به تفکیک مشاهده کنید.

![]()

از مثال بالا توجه کنید که وقتی ارزش بدهی تان به میزان 3.13 BNB را از 2.60 BNB در ارزش پوزیش تان کم می کنید، به طور تقریبی وضعیت short -0.522 را دریافت می کنید. (0.008 تا به دلیل رند کردن در صفحه نمایش و همچنین محاسبه مقدار کارمزد های مبادله هنگام بستن پوزیشن، کم شده ست).

اینکه چه توکن هایی را سپرده گذاری می کنید مهم نیست. توجه داشته باشید که هنگام محاسبه ارزش خالص عرضه تان، توکن های سپرده گذاری شده هرگز در نظر گرفته نمی شوند. آنچه مهم است 1) مقدار توکن ها در معامله فارمینگ اولیه شما و 2) مقدار توکن هایی است که قرض گرفته اید.با این موارد، می توانید ارزش خالص عرضه اولیه تان در long و short را محاسبه کنید.

با این حال، توکنهایی که سپردهگذاری میکنید از نظر صرفهجویی در هزینههای مبادله (کارمزد مبادله + هزینه کارگذاری) حائز اهمیت هستند. مهم نیست چه ترکیبی از دارایی ها را سپرده گذاری می کنید، آلپاکا آن ها را به نسبت 50:50 تبدیل می کند که برای ایجاد معامله فعال فارمینگ تان ضروری هستند.بنابراین، هنگام فعال کردن یک پوزیشن اهرم دار بیشتر از 2 برابر، میتوانید با سپردهگذاری در دارایی هایتان غیر از مواردی که وام گرفتهاید، در هزینه ی کارمزد معامله صرفهجویی کنید. (برای کسب اطلاعات بیشتر در مورد نحوه صرفه جویی یا اجتناب از کارمزد های مبادله، می توانید این مقاله را مطالعه کنید.)

چگونه یک پوزیشن اهرم دار long ایجاد کنیم

اگر اطمینان دارید دارایی کریپتوییتان (مانند ETH) رو به صعود است، می توانید با باز کردن یکی از موارد زیر، یک پوزیشن اهرم دار long در ETH ایجاد کنید:

یک فارم ETH-stablecoin، استیبل کوین را قرض می گیرد و از اهرم بیشتر از 2 برابر(2x) استفاده کنید. یا

یک فارم ETH-cryptoToken، یک توکن کریپتو را قرض بگیرید و از اهرم یشتر از 2 برابر(2x) استفاده کنید. در زیر برای هرکدام یک مثال میزنیم :

یک فارم ETH-stablecoin باز کنید، استیبل کوین را قرض بگیرید و از اهرم>2x استفاده کنید برای شفاف سازی مثال قبلی، میتوانید یک پوزیشن ETH-USDT باز کنید، توکن هایی به ارزش 10000 دلار سپرده گذاری کنید و اهرم 3x را برای وام گرفتن 20000 دلار USDT انتخاب کنید. آلپاکا تمام توکن های سپرده و قرض گرفته شده را به پوزیشن کشت 50:50 تبدیل می کند که شامل 15000 دلار به ETH + 15000 دلار به USDT است. برای محاسبه عرضه خالص اولیه تان، long و short را با هم اضافه کنید (به یاد داشته باشید، شما در مورد توکن هایی که در حال فارم هستید long میکنید و در مورد توکن هایی که قرض گرفته اید short میکنید):

.توکن های فارم شده: long اتریوم(ETH) به ارزش 15 هزار دلار

. توکن های فارم شده: longتتر (USDT) به ارزش 15 هزار دلار

. توکن های قرض گرفته شده: short تتر(USDT) به ارزش 20 هزار دلار

بنابراین، ارزش عرضه خالص اولیه شما 15000 دلار ETH است ( long یا short کردن یک استیبل کوین، خنثی است). شما در مقایسه با دارایی اولیه 10000 دلاری خود در اتریوم، 1.5 برابر اهرم دارید. علاوه بر این، شما 3 برابر سود فارمینگ کسب خواهید کرد. یک فارم توکن ETH-crypto باز کنید، cryptoToken را قرض بگیرید و از اهرم >2x استفاده کنید به عنوان مثال، می توانید یک فارم ETH-BNB را باز کنید، توکن هایی به ارزش 10000 دلار سپرده گذاری کنید و اهرم 3 برابر(3x) را برای قرض گرفتن 20000 دلار BNB انتخاب کنید. آلپاکا تمام توکن های سپرده و قرض گرفته شده را به پوزیشن فارم 50:50 تبدیل می کند که شامل 15000 دلارETH و 15000 دلار BNB می باشد. در اینجا عرضه شما بدین صورت است:

.توکن های فارم شده: long اتریوم(ETH) به ارزش 15 هزار دلار

. توکن های فارم شده: long بی ان بی(BNB) به ارزش 15 هزار دلار

. توکن های قرض گرفته شده: short بی ان بی(BNB) به ارزش 20 هزار دلار

بنابراین، شما در موقعیت اولیه long اتریوم(ETH) به ارزش 15000 دلار و موقعیت short بی ان بی(BNB) به ارزش 5000 دلار هستید. به عنوان یک قاعده سریع، وقتی از اهرم بیش از ۲ برابر استفاده می کنید، ,وضعیت دارایی های قرض گرفته شده شما در حالت کمی short(slight short) می باشد. در رابطه با اتریوم(ETH)، در مقایسه با دارایی اولیه 10000 دلاری خود از اتریوم، 1.5 برابرETH در حالت long دارید. علاوه بر این، شما بازدهی 3 برابری(3x) خواهید داشت که برای جفت هایی که از دو دارایی رمزنگاری تشکیل شده اند بسیار قابل توجه است.

برای اینکه این پوزیشن سودآورتر از فارم کردن ETH-USDT داشته باشید،باید حداقل یکی از دو مورد زیر را برگزینید :

1- APY در فارم ETH-BNB بالاتر از ETH-USDT باشد. 2- مطمعنید که قیمت BNB کاهش می یابد (از آنجایی که شما در BNB شورت(short) کردید.)

آینده پژوهی سودتان در طول زمان

عرضه خالص اولیه شما احتمالاً در طول زمان تغییر می کند. این به این دلیل است که وقتی قیمت ها تغییر می کنند، ترکیب توکن های LP شما تغییر می کند و عرضه long و short شما را تغییر می دهد. به عنوان مثال، هنگامی که ETH افزایش می یابد، LP های شما حاوی ETH کمتری خواهند بود (این اتفاق می افتد زیرا AMMهایی مانند Pancake Swap دارایی های شما را مجدداً متعادل می کند. برای درک نحوه عملکرد لطفا این مقاله را بخوانید). به همین ترتیب، هنگامی که ETH کاهش می یابد، LP های شما حاوی ETH بیشتری خواهند بود. ردیابی عرضه short و long در طول زمان در پروتکل های DeFi می تواند بسیار پیچیده باشد. خوشبختانه، همانطور که قبلاً در بخش «برخی از اصول کشت اهرم دار» در Alpaca Finance اشاره کردیم، میتوانید ماوس خود را روی «ارزش پوزیشن(Position Value )» خود در صفحه portfolio نگه دارید، و مدل ظاهر میشود و زمان واقعی عرضه short و long شما را نشان میدهد.

زمانی که قیمت های توکن تغییر کنند چقدر سود / زیان خواهید داشت؟

در زیر، نموداری ارائه میدهیم که نشان میدهد چگونه ارزش دارایی شناور شما (ارزش داراییهایی که دارید و در صورت بستن پوزیشن خود دریافت خواهید کرد) زمانی که قیمت دارایی غیرقرضی (ETH) و دارایی قرضی USDT) یا (BNB تغییر میکند، تغییراتی در پوزیشن فارمینگ اهرم دار 3 برابری(3x) مانند نمونههای قبلی.

در نمودار زیر، میتوانید ببینید که فارمینگ اهرم دار(leveraged farming) نسبت به زمانی که قیمت دارایی غیرقرضی (long) افزایش مییابد یا ثابت میماند، سودآوری بیشتری نسبت به فارم دارید و حتی در نیمی از مواردی که قیمت کاهش مییابد سود بیشتری خواهید داشت.( -20٪ برای سبز و 40%- برای آبی) . به عبارت دیگر، در اکثر موارد با استفاده از فارمینگ اهرم دار سود بیشتری خواهید داشت!

در اینجا چندین مشاهدات کلیدی ذکرشده است :

1- اگر با افزایش قیمت eth، eth را در کیف پول خود نگه دارید، خط مشکی چین دار ارزش دارایی شناور(Equity) شما را نشان می دهد.

2- اگر قیمت دارایی وام گرفته شده بدون تغییر باقی بماند:

الف) بدون در نظر گرفتن سود، دارایی شناور شما از خط مشکی ممتد پیروی می کند. وقتی ETH افزایش می یابد، ارزش سهام شما به طور قابل توجهی بهتر از هولد کردن ETH میشود زیرا عرضه ETH شما 1.5 برابر اهرم است.

ب) با فرض 3 براربودن سود کشت (خط سبز)، ارزش دارایی شناور شما حتی بالاتر خواهد بود.

3- اگر قیمت دارایی قرضشده تغییر کند (مثلاً اگر BNB وام گرفتهاید)، منحنیها تغییر میکنند. به یاد داشته باشید که یک عرضه کمی شورت(slight short) در BNB دارید. اگر قیمت BNB کاهش یابد (خط قرمز)، منحنی ارزش دارایی شناور شما به سمت بالا تغییر می کند. اگر قیمت BNB افزایش یابد (خط آبی)، منحنی ارزش دارایی شناور شما به سمت پایین تغییر می کند.

4- با افزایش نرخ ETH (دارایی غیر قرضشده) تا حدودد 60 درصد، چه وام بگیرید یا یک استیبل کوین یا دارایی کریپتو، اهمیت قضیه کمتر میشود. به این دلیل که با افزایشLP ETH های شما حاوی; ETH کمتر و مقدار بیشتری از دارایی کریپتو میشوند، که پوزیشن short اولیه شما را در آن دارایی کریپتو خنثی می کند. 5- با اهرم 3 برابری، دارایی غیر قرضی نسبت به دارایی قرضگرفته شده (ETH / BUSD یا ETH / BNB) باید 36% کاهش یابد قبل از اینکه ریسک لیکوئید بهوجود بیاید (با فرض آستانه لیکوئید 83.3%). هنگام استفاده از اهرم 2 برابری، به ویژه مراقب سقوط دارایی غیر قرضی باشید چراکه دارایی قرض گرفته شده افزایش می یابد، زیرا می تواند روند لیکوئید پوزیشن را تسریع کند. در درس 3 آکادمی آلپاکا درباره لیکوئوید ها بیشتر بیاموزید.

6- شما میتوانید با درنظر گرفتن تمامی محاسبات و نمودارها، از جمله اینکه چقدر داراییها باید در معرض خطر لیکوئید قرار گیرند، در ماشین حساب کشت ما فعالیت کنید.

*خطوط رنگی بر فرض سود کشت را در آوریل + کارمزدهای معاملاتی APR با اهرم 1 برابری 25 درصد، بهره وام در آوریل 15 درصد،جایزه ALPACA در آوریل 10 درصد و مدت زمان کشت 90 روزه میباشد.

به طور خلاصه، اگر در مورد یک دارایی (مثلا ETH)درحال صعود هستید، کشت با سود اهرمی آن دارایی یک استراتژی سودآورتر از صرفاً نگهداری آن یا کشت سود معمولی آن است.

مهمتر از همه، در حالی که شما پوزیشن اهرم دار را در اختیار دارید، سود کشت چند برابری درپوزیشن خود به دست خواهید آورد، که در طول زمان، پوزیشن شما را سودآورتر می کند، حتی اگر قیمت دارایی انتخابی شما ثابت بماند، و در بسیاری از موارددیگر نیز حتی اگر ثابت بماند. دچار افت متوسطی می شود! به این دلایل، کشت سود اهرم دار یک استراتژی بهینه همه منظوره برای چند برابر کردن سود رمزنگاری شما در بازار گاوی می باشد. برای خواندن مقالههای بیشتر در مورد نحوه سودآوری با Alpaca Finance، میتوانید شش استراتژی ساده ما را برای به حداکثر رساندن سود کشت خود با Alpaca Finance بخوانید، و حتماً آکادمی Alpaca ما را نیز برای محتوای آموزشی بیشتر بررسی کنید.

Last updated

Was this helpful?